TopOn携手ZingFront发布《全球手游广告投放与变现白皮书(2020年上半年)》

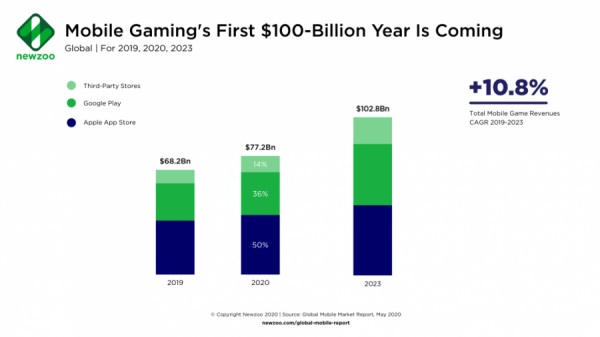

COVID-19的大流行给全球经济造成重创之际,全球移动游戏领域却迎来了新一波增长。Newzoo最新数据显示,在全球范围内,手机游戏市场今年将产生772亿美元的收入,同比增加+13%。App Store今年将产生388亿美元的移动游戏收入(同比增长10.3%),来自Google Play的游戏收入在2020年也将达到278亿美元(同比增长15%)。此外下载量方面,国内外多项数据均显示,2020年上半年全球移动游戏下载量将创下历史同期新高。

全球手游下载与营收都迎来爆发的2020年上半年,全球手游的广告买量与变现却是另一番境遇。7月2日,全球移动广告聚合工具平台TopOn携手ZingFront(智线)旗下全球领先的广告情报分析工具“广大大”共同发布《全球手游广告投放与变现白皮书(2020年上半年)》,基于各自平台收集的2020年1至6月全球手游广告投放素材及变现数据,对全球10个主要国家进行分析洞察,揭示疫情影响下的2020年上半年全球手游市场的广告营销数据表现,并对疫情常态化下的2020年下半年全球手游市场发展趋势进行预测。

以下为白皮书内容节选,完整版请点击:《全球手游广告投放与变现白皮书(2020年上半年)》查看,也可关注TopOn公众号(微信号:toponad)、智线公众号(微信号:Zingfront),后台回复“白皮书”领取。

投放篇

ZingFront(智线)全球累计超7亿条广告数据,日更新广告数据多达百万,在此数据基础上,ZingFront团队对2020年上半年全球手游广告投放的大盘趋势进行洞察解析。

全球手游投放概况

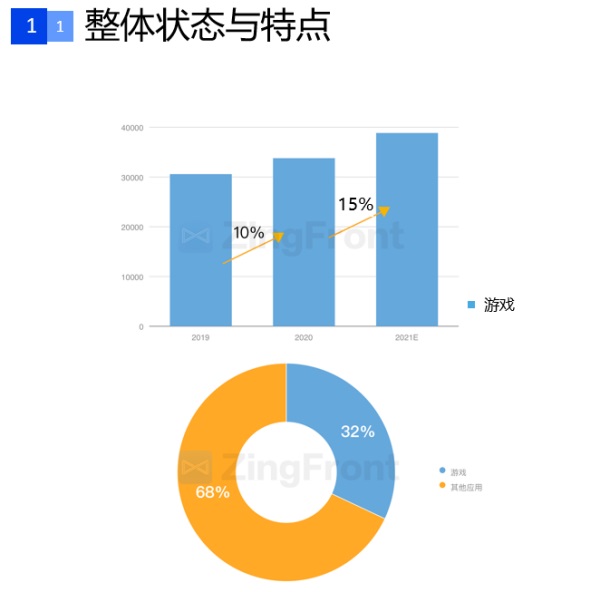

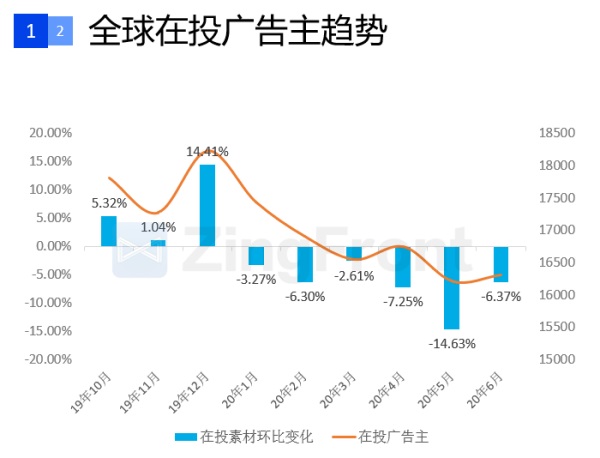

2020年上半年游戏类广告主同比增长10%,占所有应用中的32%,预计21年上半年全球在投游戏广告主将达4W,对比20年增加15%。受新冠疫情影响,全球在投广告主数量自1月份开始持续下降,其中下降环比最大出现在20年2月份,环比下降3.82%。

广告素材量方面,1月份广告主平均素材量最高,为单个广告主平均投放160条素材。但自2月份开始,在投素材数量也成下降趋势,平均每月素材下降率7.7%。在平台分布上,2020年上半年Android素材量占比反超iOS平台,到达56%,预计21年Android类素材占比将进一步增高,预测将占所有素材量的6成。

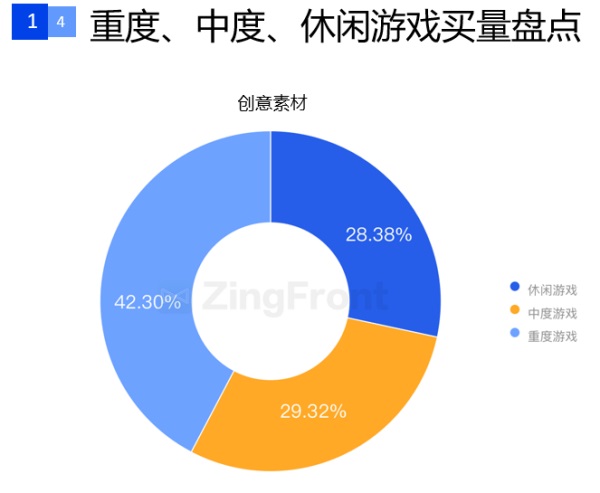

游戏类型方面,重度游戏广告素材量占总素材量的42.30%,休闲和中度游戏素材占比相近,约占总计素材类型的3成。

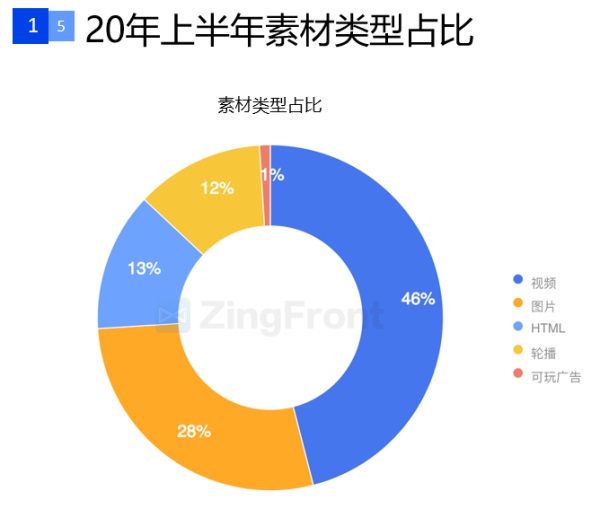

投放的广告素材类型上,视频类素材占比最高,达46%,其次为图片类素材,占比28%。随着全球移动网络的发展和流量资费的降低,动态素材的占比将越来越高,20年起占比已经接近一半。

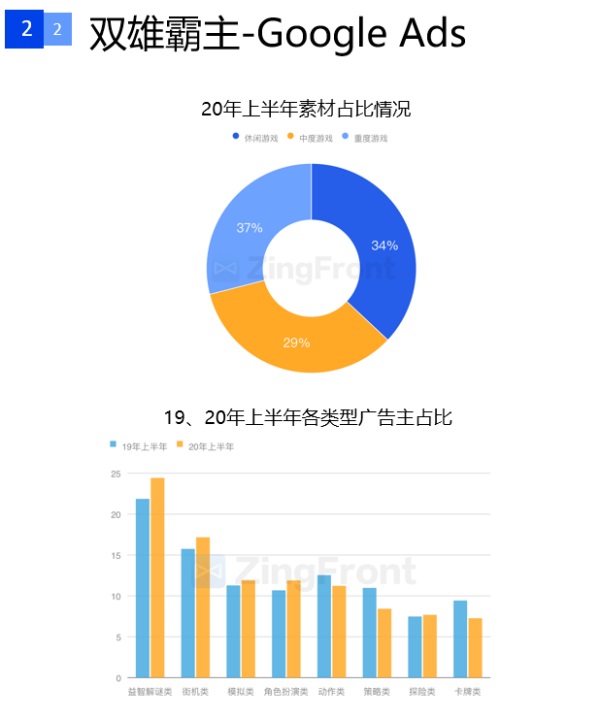

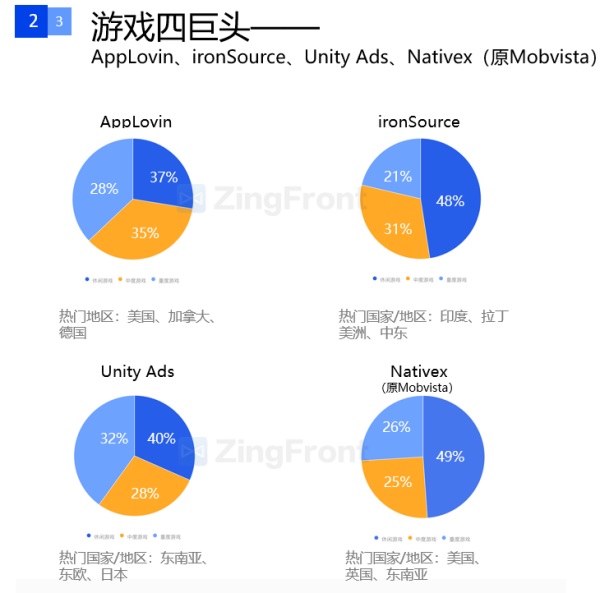

在投放渠道方面,Google Ads和Facebook分别是Android和iOS平台最为重要的投放渠道。对比而言,投放Google Ads的游戏类型较为均衡,休闲、中度、重度游戏占比分别为34%、29%、37%,其中广告主数量占比、增长最多的细分游戏类别为益智解谜类,20年上半年比19年同期增长了2.56%;

Facebook则是重度游戏明显居多,占比43%,休闲游戏占比最少,仅为26%。细分游戏类别中,益智解谜类以18.79%占比最高,但街机类广告主增幅最大,比2019年同期增长4.81%。

从主要国家市场的广告主及素材数量变化趋势来看,疫情带来的影响总体是非常一致的。

美国因疫情爆发和其国内社会环境因素,在投素材数量在5月份的时候开始下降;中国自3月以来广告主数量与素材数量开始下降,到6月才开始出现回升迹象;日本在20年2月以后由于疫情原因,在投广告主环比持续下降,韩国在2月份的时候投放素材小幅上扬,但自3月份也开始下降,不过随着疫情得到稳定控制,均在6月出现回升;欧洲市场则比较另类,英国进入2020年后变化幅度不大,甚至小幅上涨,德国则在5月份略微下降,但也比较稳定;新兴市场中,两印均自3月份出现明显下降,巴西尽管疫情严重,但其政府并无制定强制隔离政策,因此在投广告主、素材数量走势整体向上,俄罗斯则受疫情爆发原因,4月在投广告主也小幅下降,但在5月份有显著的提升,后续保持较为平稳。

更多投放篇内容可关注TopOn公众号(微信号:toponad)、智线公众号(微信号:Zingfront),后台回复“白皮书”,领取完整版阅读。

变现篇

变现篇是由全球移动广告聚合变现工具平台TopOn基于3000+款合作游戏,2500万+日活跃用户, 2亿+日广告展示,10亿+每日请求,自2020年1月至6月累计产生的广告变现数据综合分析所得,其中来自欧洲、美国、日本、韩国、中国市场的用户数据占比合计超过90%。

全球手游手游广告变现表现

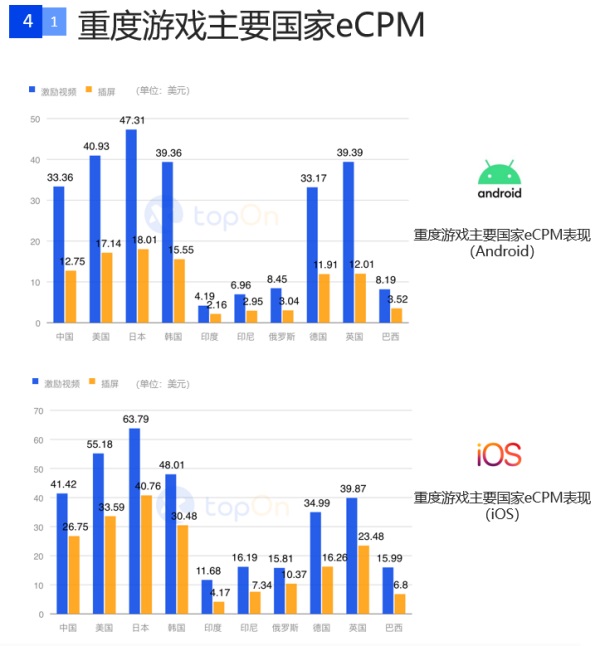

从游戏类型及广告样式表现来看,重度游戏激励视频eCPM“冠绝全场”,在iOS端达到了$47.45,相比应用广告变现最广泛的休闲游戏,iOS端高出将近4倍;在同类型游戏中,iOS的eCPM相较Android也更有优势,整体高出 35%左右。

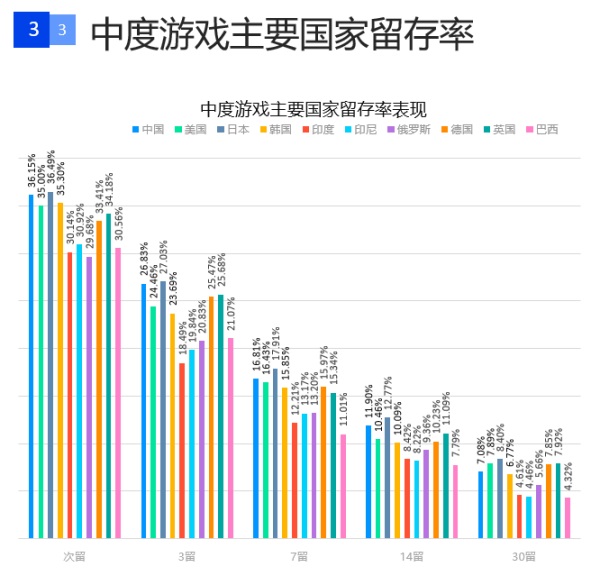

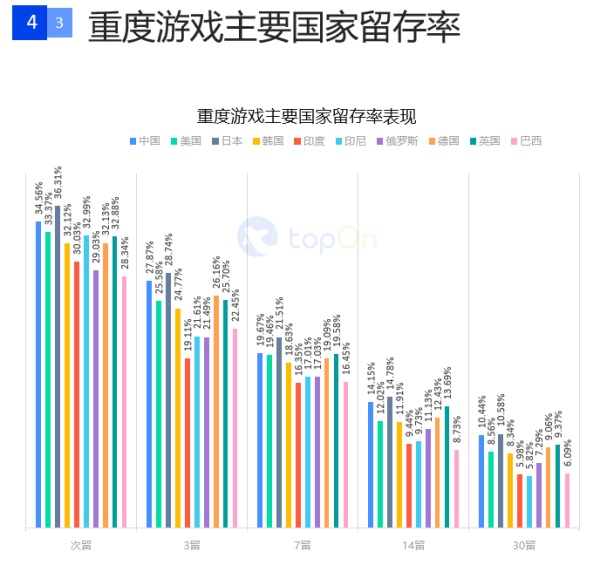

在主要国家的留存率表现上,由于休闲游戏的玩法简单,用户适应性强,在短期内用户的粘性及游戏频率更高,次留以36.13%居首。中、重度游戏由于玩法相对休闲游戏更复杂,用户忠诚度更高,整体稳定性较好,从3留开始就超过休闲游戏,到30日留分别高出休闲游戏4%-7%。

休闲游戏广告变现全球表现

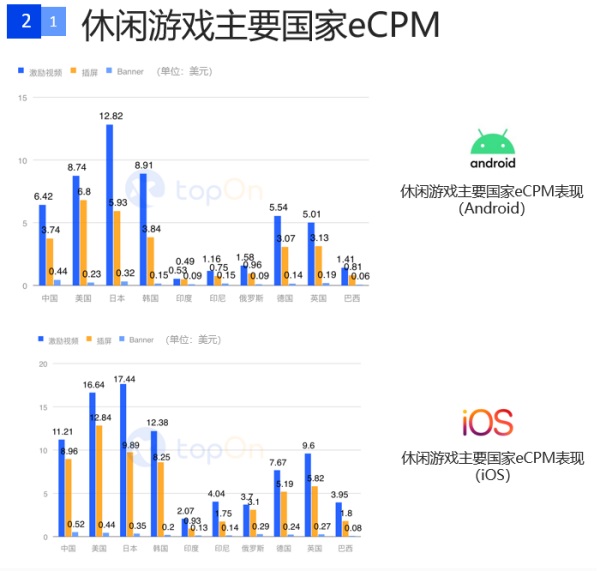

从休闲游戏来看,激励视频主要国家中日本eCPM中位数表现最佳,Android端为$12.82,iOS端为$17.44;美国则拿下插屏的双端第一,Android端与iOS端分别为$6.8和$12.84;中国双端整体表现排在美日韩后位居第四,仅有iOS端插屏eCPM以$8.96略高于韩国的$8.25;印度地区的激励视频和插屏eCPM则为最低,特别是Android端两者eCPM均低于$1。

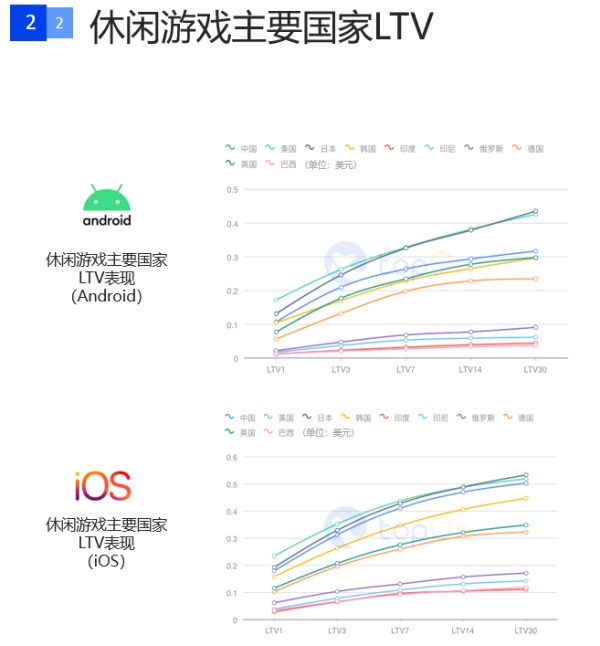

而从LTV的视角来看,美国双端的LTV1表现最好Android端为$0.17,iOS端比Android高26%,约为$0.23,但从LTV14以后,日本双端都逐步赶超美国成为LTV30最高的地区。从全球范围来看,在2020年上半年,休闲游戏的LTV价值以美国>东亚>欧洲>两印拉美的优先级排序。

留存率方面,日本的用户留存整体最高,次留高达42.19%,此后的3留、7留、14留、30留也均为所有国家中最高的;俄罗斯整体的留存情况最低,次留仅为30.41%。

中度游戏广告变现全球表现

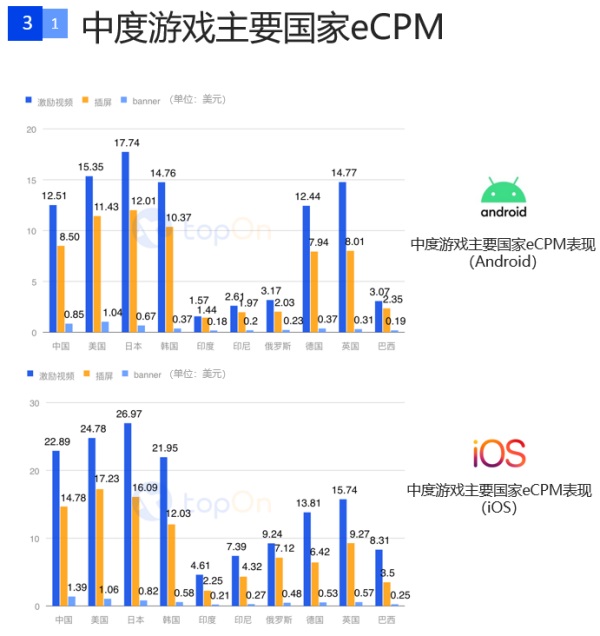

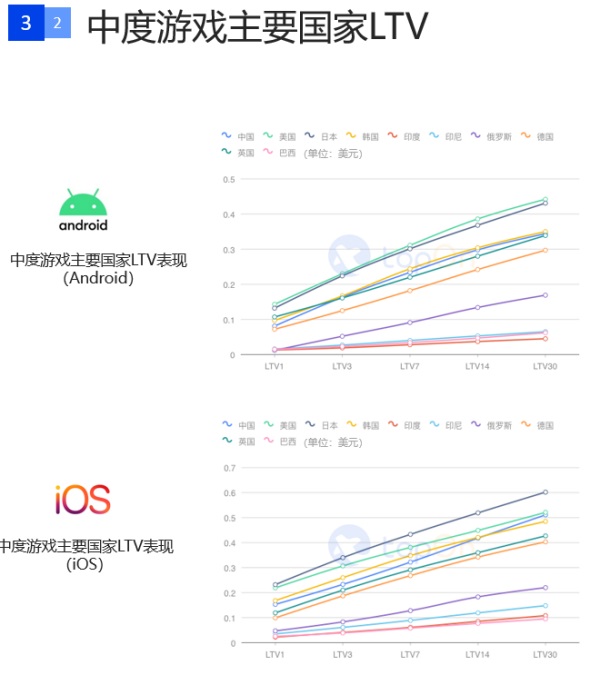

中度游戏方面,Android端eCPM最高的地区为日本,激励视频中位数为$17.74,插屏为$12.01,紧随其后的是美国地区,激励视频与插屏分别为$15.35和$11.43。iOS端激励视频eCPM最高的地区也是日本,eCPM中位数$26.97,美国的插屏$17.23反超日本排名第一;印度地区的激励视频和插屏eCPM均为最低,尤其Android端eCPM仅为$1+。

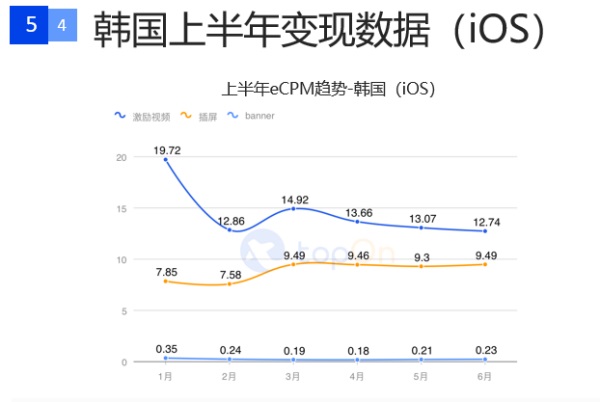

由于重度游戏以激励视频为主,因此各地区激励视频的eCPM更有参考价值,双端的Top3地区为日本、美国、韩国;中国在重度游戏领域,各项eCPM表现已经与欧洲地区表现相近甚至略微领先,间接体现中国用户价值已经开始逐渐追上发达国家地区。

全球主要国家广告变现表现

从国家层面来看,全球主要的市场均受到疫情影响而出现了eCPM的降幅。中国市场双端eCPM中位数均在3月份进入最低表现,特别是iOS端激励视频接近“腰斩”,从1月份的$20.2降到了$11.12。

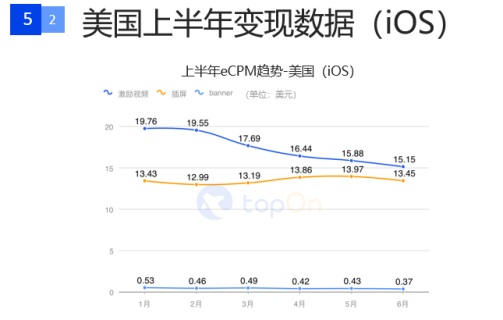

美国地区Android端激励视频的eCPM受疫情影响明显,4月份开始大幅下滑,4/5/6月份的eCPM降至与插屏相差无几。iOS端激励视频则从3月份开始也逐步下滑,反之插屏广告从3月份开始eCPM缓步上升。

欧洲地区的英国、德国整体的波动趋势相较美国、日本、中国、韩国的eCPM变现较小,甚至德国Android端的激励视频与插屏eCPM整体还往上增长。而新兴市场表现与以上国家表现相比更加不一样,两印、巴西、俄罗斯eCPM表现尽管都受到疫情影响而出现短期的降幅,但整体都在波动中向上增长。此前据谷歌观察,疫情期间新兴国家手游下载量激增,其中主要因素为外出务工人员出行受困,进而导致该国游戏人口激增,吸引大量广告主买量获客。

-

微信号:18832122682

- 800006642

- 800006642

- 400-6544-123

- 回到顶部